Nurol Macaristan’da 56 adet Ejder’i ASELSAN kulesi ve sistemleriyle ihraç ediyor

Nurol Makina’nın Macaristan’a gerçekleştireceği 56 adet Ejder Yalçın Zırhlı Taktik Araç ihracatında yer alan ASELSAN’ın SARP kulesi SEDA sistemi için anlaşma Savunma Sanayi Başkanlığı’nda imzalandı.

İmza töreni, Savunma Sanayi Başkanı Prof. Dr. Haluk Görgün, ASELSAN Genel Müdürü Ahmet Akyol, Nurol Makina Genel Müdürü Engin Aykol’un katılımı ile imzalandı.

EJDER 4X4 Taktik Tekerlekli Zırhlı Aracı’nın yeni kullanıcısı Macaristan oldu. Geçen yıl imzalanan ana anlaşma ile birlikte Macaristan 56 adet araç alacak. Bu araçların teslimatları, ocak ayında başladı.

Nurol Makina, Macaristan’da üretim yapmak için Macar ortaklarıyla geçtiğimiz aralık ayında iş birliği sözleşmesi imzalamıştı. Macar şirket Raba ile tarafından kurulan Gidran ismindeki şirket, Nurol Makina’nın Ejder Yalçın 4×4 taktik tekerlekli zırhlı araçlarını Macaristan’ın Györ şehrinde üretilecek.

Farklı görevlerde kullanılabiliyor

Araç, askeri birlikler ile güvenlik güçlerinin meskûn mahal ve kırsal beka alanlar dahil olmak üzere her türlü bölge ve arazi şartlarında harekât ihtiyaçlarına cevap vermek üzere geliştirildi.

Yüksek koruma ve hareket kabiliyetlerine sahip Ejder, harekât sahasında kendini kanıtlamış özgün bir platform özelliğine sahip.

Yüzde 60 eğimde tırmanabilen Ejder, 1.1 metre derinliğindeki sudan geçebiliyor. Aracın kullanım alanlarında tanksavardan hava savunmaya, ambulanstan keşfe kadar bir çok görev yer alıyor.

SEDA ve SARP kullanıyor

Ejder’in üzerinde Macaristan ASELSAN tarafından geliştirilen SARP Uzaktan Komutalı Silah Sistemi yer alıyor. SARP sistemi, 12,7 veya 7.62 mm makineli tüfek veya 40 mm otomatik bomba atar kullanabiliyor.

Sistem aynı zamanda gece ve gündüz gözetleme, hedef tespit ve takip imkânı sağlayor. Uzaktan Komutalı Stabilize Silah Sistemi ve gelişmiş uzaktan komuta yetenekleri sayesinde kullanıcı personelin güvenliğini en üst seviyeye taşımakta.

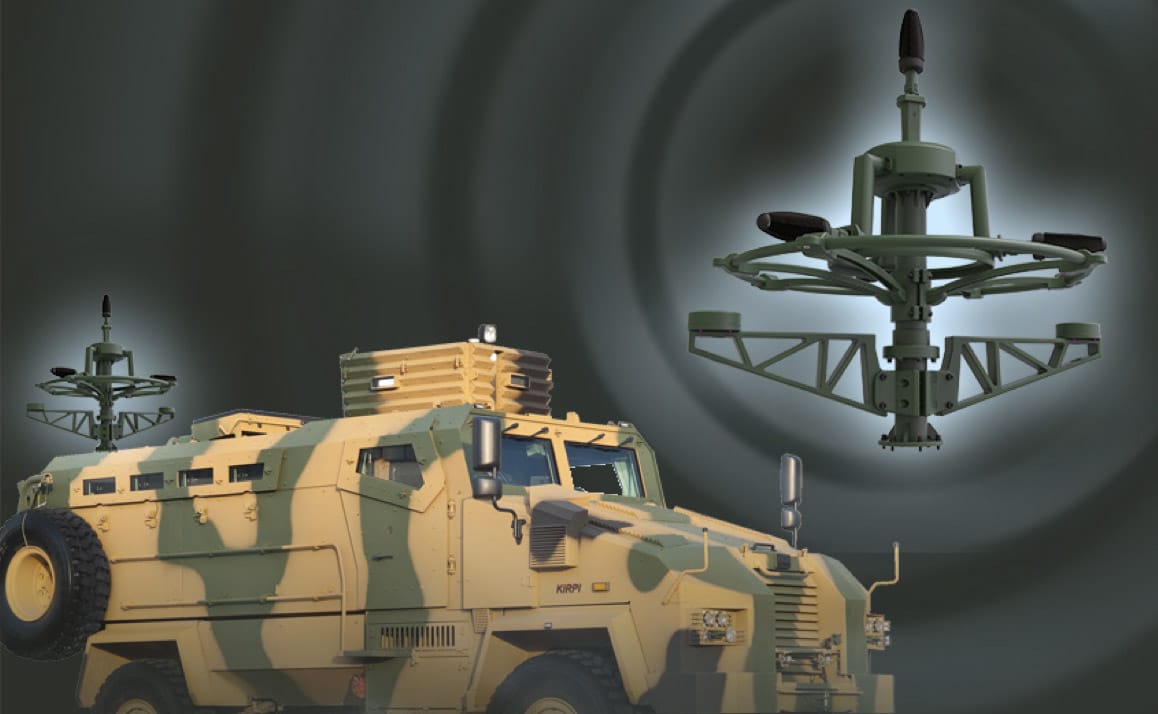

SEDA sistemi ise ASELSAN tarafından geliştirildi. Keskin Nişancı Tespit Sistemi, her türlü hava koşulunda, gece/gündüz, mobil/sabit birliklere yönelik olarak gerçekleşebilecek süpersonik özellikteki silahlı saldırılara karşı atıcı yeri tespit ihtiyacını karşılamak üzere üç farklı konfigürasyonda (Sabit Tesis, Araç Üzeri ve Tek-Er Giyilebilir) geliştirilmiş bir sistem.

Farklı zırhlı araçlara entegre edilebilen SEDA Keskin Nişancı Tespit Sistemi, halen Ejder’in yanı sıra KATMERCİLER tarafından geliştirilen HIZIR ve BMC tarafından geliştirilen KİRPİ üzerine entegre edilebiliyor.